コンテンツ

はじめに

在日外国人は、投資に関心のある方が非常に多いので、NISAやiDeCoという日本の金融制度をよく知っていて、すでに利用している人も多いかもしれません。

しかし、情報が日本語であるため、日本語があまり得意ではない外国人は、NISAやiDeCoの投資を始めておらず、知らない人もいることが分かりました。

そこで今日は、この2つの仕組みとそれぞれのメリット・デメリット、そして私の意見を簡単に紹介します。

2024年導入の新NISA制度とは?(追記)

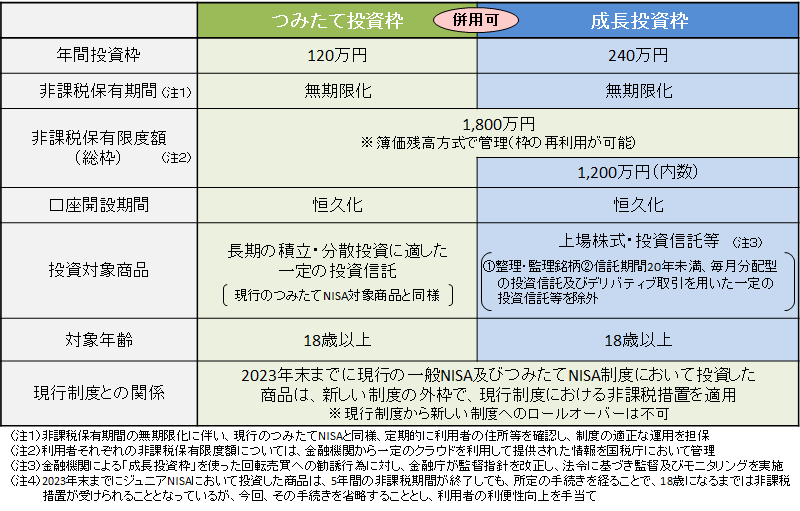

政府による「貯蓄から投資へ」の流れを促進するため、日本政府は2024年から株式や投資信託などの金融商品の利益に対する税制優遇をさらに拡大します。

この法改正により、私たちは特別な「ウォレット(財布)」を手に入れることになります。

年間360万円まで非課税の金融商品を運用するウォレットです。

金融庁HP 新しいNISA

新NISAのポイント

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

参照:金融庁HPより引用

「非課税」とはどういう意味か?

日本では、株式の利益による所得には20%の税金がかかります。

今回の新NISA制度では、この20%の税金がかからないということです。

高配当銘柄を購入することで、税金を払うことなく定期的に収入を得ることができます。

また、このウォレットでは、生涯で最大1,800万円まで投資することが可能です。

以下のような使い方が提案されています:

日本に永住したいと思っている外国人であれば、老後資金を作る目的での使用ができます。

日本の賃金は世界的に見ても高いとは言えない水準になっていますが、毎月5万円の貯蓄ができれば積み立て運用が可能となることでしょう。

そうすると、投資に回す金額は年間60万円で、投資枠を使い切るまで、30年間は非課税で運用できることになります。

1,800万円の投資枠では足りないですか?

ご安心ください。この1,800万円の投資枠に達した場合、翌年、保有する株式や投資信託を売却すれば、投資枠は復活し、また利用できるようになります。

利益の出た金融商品を売却し、毎年同額の360万円を購入し続けることで、この運用を30年間続けることができ、金融商品の売買による利益の累計は非課税で1億円を超えます。

この新NISAは、18歳から死ぬまで、人生のどのタイミングでも、一生涯使えるように設計されています。 早く利用を開始すればするほど、より大きな恩恵を受けることができます。

また、新NISAは、お金持ちを優遇しているとの批判もあるようです。 しかし、この世界では、情報や知識を持った人が勝ちやすい傾向にあります。 日本政府の「貯蓄から投資へ」という政策に気づき、いち早く行動した人だけがその恩恵を受けることができます。

NISAとは?

NISAには、「一般NISA」と「つみたてNISA」の2種類があり、あなたが選んだ投資商品で運用を行うという金融商品です。投資可能期間は、それぞれ5年と20年、年間投資可能額は、それぞれ120万円と40万円という違いがあります。

「一般NISA」の投資期間は最長5年、1年あたりの上限額は120万円ですので、5年間で投資できる金額は最大600万円となり、この600万円の投資による運用益は、非課税となります。

「つみたてNISA」(積立NISA)の投資期間は最長20年、年間投資額の上限は40万円なので、20年間で投資できる金額は最大800万円となり、この800万円からの運用益も非課税となります。つみたてNISAは、一般NISAに比べて、長期運用が可能で、毎月約33,000円が最大投資額ですから、預貯金に近い感覚で手軽に開始できると思います。

そして、「一般NISA」と「つみたてNISA」いつでも希望する時に解約ができます。

iDeCoとは?

iDeCoは「個人型確定拠出年金」とも呼ばれ、加入時から60歳まで利用できます。毎月預け入れを行い、投資商品で運用を行うという金融商品です。iDeCoの年間の運用限度額は年額14万4000円~81万6000円で、自営業・会社員・公務員等のステータスにより異なります。20歳以上60歳未満の方なら誰でも加入できますが、原則60歳になるまでは引き出せない点には注意が必要です。

NISAとiDeCoのメリット・デメリット

NISAもiDeCoも非課税ですが、それぞれメリット・デメリットが異なります。なお、3つの金融制度のうち、一般NISAとiDeCo、つみたてNISAとiDeCoは併用できますが、一般NISAとつみたてNISAは併用できません。

一般NISAのデメリット

「一般NISA」は、ハイリスク・ハイリターンな株式市場への投資商品を含み、毎年の投資額が比較的大きく設定されています。人気の商品では、「楽天レバレッジNASDAQ-100」(通称:レバナス)という、米国NASDAQ100指数の値動きに対し、2倍のレバレッジをかけている金融商品に投資することができます。この商品は、後述するつみたてNISAでは買うことができません。

しかし、投資期間が5年と短く、損益通算ができないため、初年度に損失が出た場合、二年目に損失を累積することができません。他の課税口座で利益が出ているが、NISA口座で損失が出てしまっても、その両方を合わせて損益通算することもできません。これがデメリットです。

つみたてNISAのメリット

つみたてNISAは、投資期間が長いため、投資額全体も自然と大きくなり、リスクも少なくなり、適度なリターンとリスクを求める人に向いています。

どの金融商品を選ぶかも重要になってきます。成長が期待できるところに投資するのが王道です。残念ながら、日本の市場には将来に対する期待がありません。個別株式を買うのも良いですが、インデックス型の投資信託(Index Funds)より良い成績を出すのは難しいと思います。

つみたてNISAには個別株式は含まれておらず、長期投資に最適な商品に限定されていますので、主にインデックス型の投資信託へ投資することになるでしょう。全世界株式やS&P500指数に連動をめざす投資信託が、手数料のコストも低く、おすすめです。具体的な商品は、次の3点になります。どうぞ間違えのない選択をしてください。

- eMAXIS SLIM米国株式(S&P 500)

- eMAXIS SLIM全世界株式(ALL COUNTRY)

- 楽天・全米株式インデックスファンド

特に、楽天証券でつみたてNISA口座を開設し、33,000円を毎月RAKUTENカードで支払うと、クレジットカードのポイントもたまります。最初に設定しておけば、あとは自動で毎月投資してくれますので、何もする必要はありません。投資初心者の人にもおすすめの手法です。

毎月33,000円を、年利5%で20年間運用したらいくらになるか、ぜひ一度計算してみてください。

答えは、元本790万円、運用収益560万円の合計1340万円になります。通常、運用益に対し20%が課税されますので、そこから約110万円の税金が取られてしまいますが、つみたてNISAでは、なんと0円(非課税)になります。110万円も節税できてしまいます。

もちろん、毎月3万円は厳しいという人は、できる範囲から、毎月1000円からスタートしても良いのです。本業をさらにがんばって、毎月の投資額を増やしていきましょう。

iDeCoのメリット

「iDeCo」のメリットは、投資した金額が年末に控除されるため、税金対策になることと、60歳以降に引き出す際にも控除が可能なことです。iDeCoは年金用として、老後への資金を目的としているためで、原則60歳までは引き出せません。したがって、日本で老後を過ごす予定がない外国人にとっては、使い勝手が悪いかもしれません。

日本出国時にはどうなるの?

NISA口座は、海外赴任などの理由で日本を離れることになっても、渡航後5年間であれば、継続利用の手続きを行って、継続可能です。しかし、日本不在中は、新たに購入または積立をすることができません。日本に戻ってから再度積立可能となります。5年を超える場合は、NISA口座から課税口座に移されてしまいます。

iDeCoの場合は、日本法人に勤めながら、厚生年金被保険者のまま海外赴任(転勤)する場合には、引き続きiDeCoに加入できます。社会保障協定の締結先18か国で、5年未満の短期就労を行う場合も、iDeCoの継続ができます。それ以外は、iDeCoを解約しなければなりません。国民年金の方が、日本の住民票をなくした場合もiDeCoの加入資格はありません。

すぐに日本を出国するつもりなら別ですが、しばらくは日本で生活するのであれば、それまでの間、この制度を利用しないのはもったいないです。

結論

一般NISA、つみたてNISA、iDeCo、そして新NISA、これらの金融制度は理解できましたか?

私は、外国人の方がまず投資を始めるなら、とりあえず「NISA」の口座開設をお勧めします(2023年現在)。

2024年から新NISAが始まるので、今はまだ投資しなくて来年まで待っていれば良いと思うかもしれませんが、それは間違いです。既に現行のNISA制度(一般・つみたて)で保有している商品を、新NISA開始後、売却する必要はありません。購入時からカウントして、一般NISAは5年間、つみたてNISAは20年間、そのまま非課税で保有可能で、売却もいつでも自由です。

つまり、現時点で使えるNISAを使っておいて、新NISAが始まったときにはまた新NISAを開始すればよいのです。古いNISA(現行のNISA)は、無駄にはなりません。そのまま一定期間は非課税の優遇措置を享受できます。

今回紹介した金融手法は、投資期間が長ければ長いほど複利の効果により、資産が増えていくタイプのものです。1年や2年の投資では、損失となることもあります。短期間で一攫千金の儲けを生むことはできないと考えてください。相場が下落し、一時的に価格が下がって損をしてしまっても、すぐに売ってしまってはダメです。むしろ「安い時期にお得に買えるチャンスが来た!」と喜ばなければなりません。そして、将来の価格上昇を待つのです。

過去30年の中で、どの15年の期間で見てみても、S&P 500の積立投資(複利)を行っていればプラスになっていたという事実があります。あなたが今、30歳ならば、毎月2万5000円を、年利5%で30年間運用し続ければ、60歳の定年退職時には、2000万円超になっています(金融庁の資産運用シミュレーションのサイトで簡単に計算できます)。あなたがまだ20代なら、時間を味方につけて、さらに有利になります。15年~20年単位で、長く投資をしていれば、必ず資産は増加し、損はしないはずです。

また、生活のための資金は、別に残しておき、絶対に投資に回してはいけません。生活資金を投資してしまった場合、価格が下がると精神的に不安定になります。

日本に住む外国人は、仕事や生活が安定するにつれて、少しずつ将来の金銭的な問題に直面するようになることでしょう。母国に帰るか、日本で生活し続けるか、どちらが将来よりよい人生を過ごせるかの大きな問題であり、人生の大きな選択肢です。そしてその選択において、将来の生活を左右するお金の問題に直面します。今すぐにお金を稼ぎ、貯めて、投資することが、将来の問題解決につながるのです。

日本に住む外国人は、母国に住んでいないことが原因で投資の機会を逃し、日本では言語により情報弱者となってしまう問題から、多くの日本の金融制度のやり方を知らず、機会損失となってしまうことがあります。それは大変もったいないことです。

今日はまず、日本の金融投資の基本中の基本であるNISAとiDeCoについて説明しました。今後も新しい金融知識をお伝えしていきます。あなたもお金をコントロールする人になってください。

請聯繫我們!

微信号:visa_hengshan

Line ID: visa_yokoyama

Email: info@lawoffice-yokoyama.com